ผมมีประสบการณ์ส่วนตัวที่ไม่ค่อยดีเท่าไหร่กับประกันแบบนี้ เพราะชอบโดนชวนให้ซื้อ โดยบอกว่าเป็นการฝากเงินที่คุ้มกว่าฝากธนาคาร (เพราะลดหย่อนภาษีได้)

ภรรยาผมเคยถึงขั้นเจอตัวแทนทำตัวมาเป็นคนไข้อยากตรวจ แต่จริง ๆ แล้วต้องการเสนอขายประกันออมทรัพย์เพื่อลดหย่อนภาษี พอปฏิเสธไปแล้วไม่กลับมารักษาต่อกันเลย

ทำให้โดยส่วนตัวผมไม่ค่อยชอบประกันรูปแบบนี้สักเท่าไหร่เป็นทุนเดิม

และยิ่งพอได้มาวางแผนการเงินให้ลูกค้าหลาย ๆ คน ผมกลับยิ่งเจอคนที่มีปัญหาจากประกันแบบนี้ มากกว่าประโยชน์ แทบจะร้อยทั้งร้อย

เพราะตัวแทนไปขายลูกค้าเรื่อง ลดหย่อนภาษี และขายเรื่องผลตอบแทน 300-500% ซึ่งในความเป็นจริงแล้วมันไม่ใช่

บางคนไปบอกว่าเป็นการฝากเงินอีก ทั้งที่ตอนสอบตัวแทนประกัน คปภ.เขาก็สอนเรื่องพวกนี้หมด

นอกจากนี้หมอหลายคนฐานภาษีสูง ตัวแทนก็ขายอัดเต็ม Max 100k บาท โดยที่ไม่ถามเลยว่า สภาพคล่อง เป็นยังไง มีแผนอื่น ๆ ในชีวิตในอนาคตไหม เน้นลดหย่อนภาษี

ปัญหาที่ตามมาคือ ทำงานไปสักพัก ลูกค้าต้องไปเรียนต่อ รายได้น้อยลงช่วงนั้น ทำให้ขาดสภาพคล่อง

หรือ พอลูกค้าเริ่มเห็นความสำคัญของประกันสุขภาพ อยากได้ประกันสุขภาพให้ตนเอง

แต่สภาพคล่องไม่ไหว จะเอาเล่มเดิมเวนคืนก็เสียดายเงินที่จ่ายมา แถมโดนเรื่องภาษีอีก จะให้ซื้อเพิ่มไปเลยก็สภาพคล่องยิ่งหนัก

กลายเป็นความคุ้มครองก็ไม่ได้อย่างที่ตนเองต้องการ เงินจมถอนไม่ได้ แถมยังสร้างผลตอบแทนได้น้อยมาก (ไม่เห็นเหมือนตอนที่บอกว่าได้ 300% เลย)

แล้วเลข 300-500% ตัวแทนไปเอามาจากไหน?

ลองมาดูตัวอย่างสมมตินะครับ

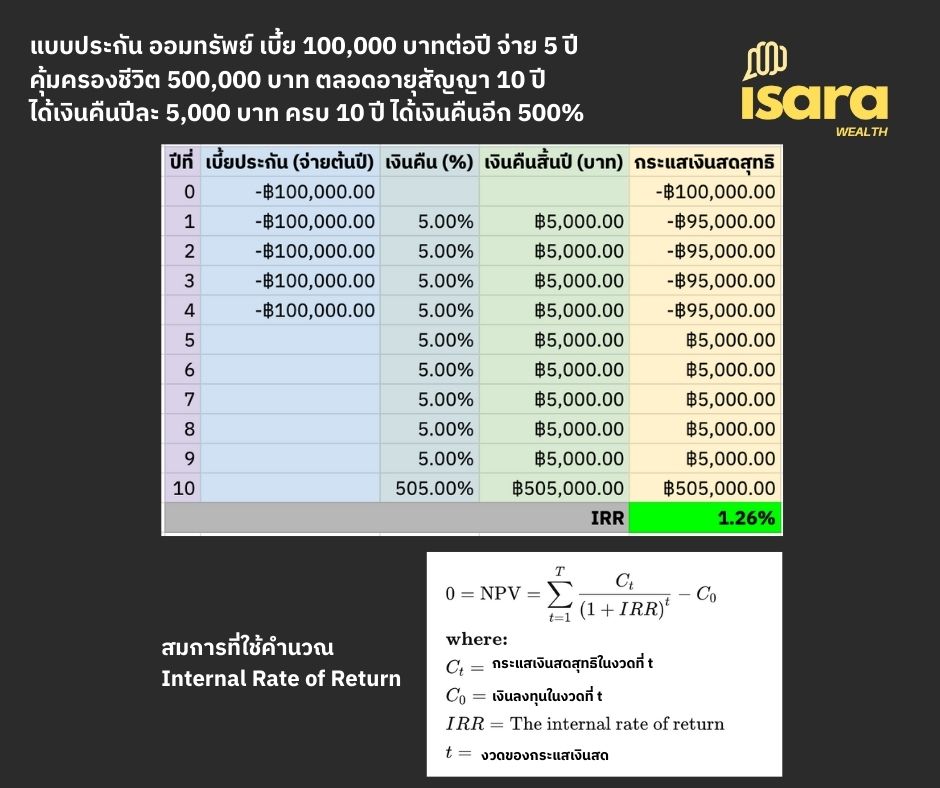

แบบประกัน ออมทรัพย์ เบี้ย 100,000 บาทต่อปี จ่าย 5 ปี

คุ้มครองชีวิต 500,000 บาท ตลอดอายุสัญญา 10 ปี

ได้เงินคืนปีละ 5,000 บาท (ปีละ 5% ของเบี้ย)

ครบ 10 ปี ได้เงินคืนอีก 500% (500,000)

ผลตอบแทนเท่าไหร่ครับ?

ส่วนเงินคืนแต่ละปี: 5% * 10 = 50%

เงินคืนปีสุดท้าย 500%

ได้เงินคืนรวม 550%

แปลว่าที่ผ่านมา ผลตอบแทนเท่ากับ 55% ต่อปีเลยไหม?

หรือว่าได้ผลตอบแทนปีละ 5%? (ได้เงินปีละ 5,000 บาท)

หรือผลตอบแทนทั้งหมดเท่ากับ 550% เลยไหม?

คำตอบคือ ผิด ครับ

ถ้าจะให้เห็นเลขผลตอบแทนจริง ๆ ที่สามารถใช้เปรียบเทียบได้ เราต้องใช้ IRR หรือ Internal Rate of Return ในการคำนวณ

เพราะผลตอบแทนที่ได้มาในแต่ละปี มีต้นทุน ที่ไม่เท่ากัน

ซึ่งถ้าจะเข้าใจเรื่องนี้ เราควรมีพื้นฐานเรื่อง มูลค่าเงินตามเวลา หรือ Time Value of Money มาก่อนครับ

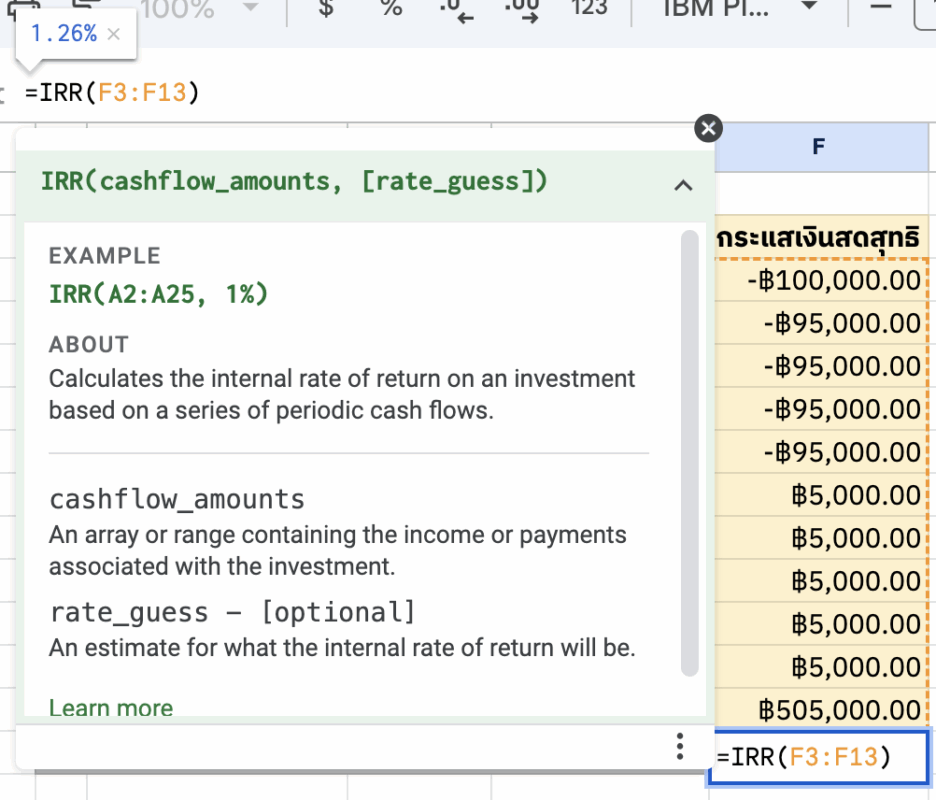

ถ้าอยากจะคำนวณด้วยตนเองง่าย ๆ ลองดูตัวอย่างการคำนวณด้วย Google Sheet ได้ครับ

โดยในช่องคำนวณ IRR ผมใช้สูตร ตามภาพ ด้านล่าง แล้วเราสามารถใส่กระแสเงินสดสุทธิแต่ละงวดในสูตรได้เลยครับ

หรือใครไม่สะดวก Google Sheet สามารถใช้แอพ EZ Calculator ใน iOS และ Andriod ได้ครับ

จะเห็นได้ว่าจริง ๆ แล้ว ผลตอบแทนของกรมธรรม์ ฉบับนี้ อยู่ 1.26% ต่อปีโดยเฉลี่ยเท่านั้น

**IRR ยังไม่ได้รวมถึงผลตอบแทนที่เราได้จากภาษี ซึ่งตรงนี้แต่ละคนฐานภาษีไม่เท่ากัน เราจึงมักใช้ IRR ในการเปรียบเทียบครับ

ดังนั้น ถ้ามีใครมาเสนอประกันออมทรัพย์ ที่ให้ผลตอบแทนเวอร์เกินจริง

อันนี้ต้องระวังด้วยครับ

เพราะตัวเลขหลายร้อย% หรือผลตอบแทนหลาย 10% ต่อปี เขานำเสนอ มันคือเงินคืนที่เทียบกับเบี้ยต่อปี เท่านั้น

แต่ในความเป็นจริงเราจ่ายเบี้ย (ตุ้นทุน) หลายงวด ต่างเวลากัน

IRR จึงเหมาะสมกว่าในการเปรียบเทียบความคุ้มค่าของแบบประกันครับ

แล้ว ประกันออมทรัพย์ เหมาะกับใครล่ะ?

เหมาะกับคนที่สภาพคล่องเหลือ ๆ วางแผนการเงินในเรื่องอื่น ๆ ครบแล้ว

แต่มีปัญหาเรื่องการเก็บเงินจริง ๆ

คือเป็นคนที่มีนิสัยเก็บเงินด้วยวินัยตนเองไม่ได้เลย และต้องการระบบที่ช่วยให้เก็บเงินก้อน โดยไม่ต้องการรับความเสี่ยง

หรือฐานภาษีสูงมาก จึงอยากได้ผลประโยชน์ทางภาษีไปด้วยระหว่างทางครับ

สรุป

จะเห็นได้ว่าถ้าเราเจอคนอ้างตัวเลขผลตอบแทนที่มากเกินจริง ให้ระวังไว้เสมอ

และต้องทำความเข้าใจด้วยว่า ประกัน ไม่เท่ากับการฝากเงิน ครับ

ดังนั้นก่อนที่เราจะซื้อผลิตภัณฑ์ทางการเงินใด ๆ ก็ตาม เราควรที่จะต้องศึกษาผลิตภัณฑ์นั้น ๆ ให้เข้าใจเสียก่อน

และมองกลับมาที่บริบทของตนเอง แผนการเงินของตนเอง ว่ามันตรงกับเราไหม